Инфографика: Сравнение на данъчните ставки в различните държави от ЕС

Източник: Freepik

Може би сте се чудили защо някои компании предпочитат да оперират в една страна, а не в друга? Отговорът често се крие в данъчната политика на тези страни. Тя може да окаже огромно влияние върху вашата печалба и възможността ви да инвестирате в растежа на бизнеса си. Така например, някои държави предлагат атрактивни условия с ниски корпоративни данъци, докато други компенсират с високо качество на социалните услуги. Как да направите правилния избор?

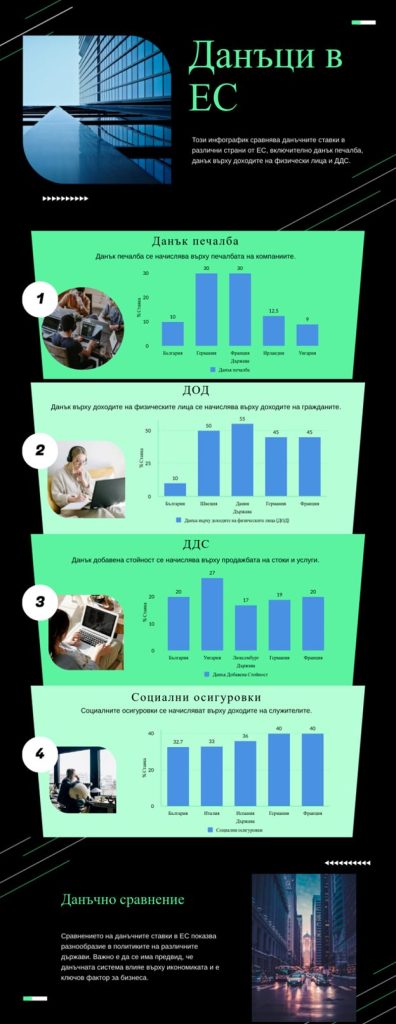

В тази статия ще разгледаме данъчните ставки в различните държави от ЕС, включително България, за да ви помогнем да разберете как данъчната политика влияе на бизнес климата. От данък печалба и ДДС до социални и здравни осигуровки, ще покрием всичко важно, за да ви дадем ясна представа за текущата ситуация в данъчното законодателство.

Какво представляват данъчните ставки и кой ги определя

Данъчните ставки са процентите, които се прилагат върху доходите, печалбите или стойността на стоките и услугите, за да се изчисли дължимият данък. Това са числата, които правят цялата разлика между "изгодно" и "неизгодно" за бизнеса. С други думи, те са финансов инструмент, с който правителствата регулират и събират приходи, необходими за финансиране на обществени услуги като здравеопазване, образование, инфраструктура и социална грижа.

Всеки път, когато купувате нещо в магазина и виждате ДДС-то върху касовата бележка, всъщност виждате как една от тези данъчни ставки работи в действителност. Или когато вашият бизнес прави годишния си финансов отчет и изчислява колко данък върху печалбата трябва да плати – това отново са данъчните ставки в действие.

Данъчните ставки се определят от правителствата на съответните държави и могат да варират в големи граници в зависимост от икономическата политика на държавата. В Европейския съюз има общи правила и рамки, но всяка държава-членка има свободата да определя своите собствени ставки в съответствие със своите национални приоритети. Например, в България, корпоративният данък върху печалбата е 10%, което е едно от най-ниските нива в ЕС и прави страната привлекателна за инвеститори.

Правителствата използват данъчните ставки по различен начин, в зависимост от целите си. Някои държави поддържат ниски данъчни ставки, за да привличат чуждестранни инвестиции и да стимулират икономическия растеж, докато други, налагат по-високи ставки, с цел да осигурят повече средства за обществени услуги и социална грижа. Такъв пример са скандинавските страни като Швеция и Дания, които имат по-високи данъчни ставки, но също така предлагат и високо ниво на обществени услуги и социални придобивки.

Интересен факт е, че в някои страни има специфични данъци, които не се налагат навсякъде. Например, във Франция съществува „данък солидарност върху богатството“, който се прилага върху физически лица с големи активи.

Сравнение на данъчните ставки в различните държави от ЕС

Източник: Freepik

Данък върху печалбата (Корпоративен данък)

Данъкът върху печалбата един от най-важните за всеки бизнес, тъй като пряко засяга нетните печалби на компаниите. В България корпоративният данък е 10%, сред най-ниските ставки. За сравнение, в Ирландия ставката е 12.5%, което също е относително ниско и прави страната популярна сред големите технологични компании, като Apple и Google, които са избрали Ирландия за свои европейски централи.

В Германия корпоративният данък варира между 30% и 33% в зависимост от федералната провинция, като този по-висок процент е оправдан с нуждите от по-големи приходи за финансиране на социални и инфраструктурни проекти. Във Франция корпоративният данък е около 25%, но съществуват и допълнителни данъци за големи корпорации, което прави ефективно налаганата ставка над 28%.

Данък върху доходите на физическите лица (ДОД)

Данъкът върху доходите на физическите лица варира значително не само между различните държави-членки, но в самите данъчни политики. В Дания например, данъкът върху доходите може да достигне до 55.8% за най-високите доходи, като тези приходи се използват за финансиране на широк обхват от социални услуги и програми, като безплатно здравеопазване и образование.

В Италия данъчната ставка върху доходите варира от 23% до 43% в зависимост от размера на дохода. В Германия данъчната скала е прогресивна, започвайки от 0% за най-ниските доходи и достигаща до 45% за най-високите доходи. Това прогресивно данъчно облагане помага да се намали социалната неравнопоставеност и финансира множество социални програми. В България ДОД е фиксиран на 10%, което отново е сравнително ниска ставка.

Данък върху добавената стойност (ДДС)

ДДС е важен източник на приходи за бюджетите на държавите от ЕС и е един от най-универсалните данъци, прилаган върху почти всички стоки и услуги. В България стандартната ставка на ДДС е 20%. За сравнение, във Франция и Германия стандартната ставка е 20% и 19% съответно. В Дания ДДС е 25%, тя е и една от най-високите ставки в ЕС, за сметка на това осигурява значителни приходи за държавния бюджет.

В Люксембург, една от най-ниските ставки на ДДС в ЕС е 17%, което прави страната атрактивна за онлайн търговия и дигитални услуги. В Унгария е обратното, стандартната ставка на ДДС е 27%, най-високата в ЕС.

Социални и здравни осигуровки

Социалните и здравните осигуровки също са част от данъчната система на всяка държава. Имайки предвид, че те оказват пряко влияние върху бизнеса ще разгледаме и техните ставки в различните страни-членки.

В България работодателите плащат 19.22% социални осигуровки върху брутната заплата на служителите, а служителите - 13.78%. В Германия общата ставка на социалните осигуровки е около 40%, като половината от тях се поемат от работодателя, а другата половина - от служителя. Тази система осигурява широк спектър от социални услуги, включително пенсии и здравеопазване.

В Швеция общата ставка на социалните осигуровки е около 31.42%, което отразява силната социална политика на страната. За разлика от други държави обаче, работодателите в Швеция плащат целия данък върху брутната заплата на служителите, докато служителите не плащат допълнителни социални осигуровки, което облекчава данъчната тежест за тях.

Данъци, които не се налагат във всички държави от ЕС

Интересно е, че някои данъци съществуват само в определени държави и нямат аналог в останалите страни-членки. Например, както вече споменахме, във Франция има данък "солидарност върху богатството", който се прилага върху физически лица с големи активи. Ставката варира от 0.5% до 1.5% в зависимост от стойността на активите. Този данък е предназначен за финансиране на социални програми и намаляване на икономическата неравнопоставеност.

В Италия пък, такъв пример е “данък лукс” (Imposta sul lusso), който се налага върху определени луксозни стоки и услуги, като яхти и спортни автомобили. Ставката може да варира, но обикновено е около 20%.

Във Великобритания, освен стандартните данъци, съществува и „данък върху капиталовите печалби“, който се налага върху печалбите от продажба на активи като недвижими имоти и акции. Ставката е 10% за основни данъкоплатци и 20% за такива с високи доходи.

В Швеция се налага “данък върху наследството” (Arvsskatt). Този данък обхваща наследството и даренията на гражданите. Ставката може да достигне до 50% при по-голямо наследство.

Какво е значението на данъчните ставки за бизнеса?

Източник: Freepik

Първо, ниските данъчни ставки често се използват като инструмент за привличане на чуждестранни инвестиции. Например, корпоративният данък от 10% в България прави страната атрактивна дестинация за международни компании, които търсят по-ниски разходи за своите операции.

Тази политика води до увеличаване на работните места, стимулиране на местната икономика и привличане на нови технологии и know-how. Възможността за по-високи печалби след облагане също мотивира компаниите да разширяват своите дейности и инвестиции в страната.

За да стимулира инвестиции в собствената си икономика, а не в държави с по-ниска данъчна ставка, Естония предлага уникална система на облагане. Корпоративният данък се налага само върху разпределената печалба, т.е. печалбата, която се разпределя като дивиденти, а реинвестираните печалби не се облагат. Така компаниите имат възможност да реинвестират в своето развитие и да спестят средства от данъци.

От друга страна, високите данъчни ставки често се свързват с по-добре финансирани социални и здравни услуги. Държави като Дания и Швеция имат високи данъци върху доходите, които се използват за финансиране на обширни социални програми и безплатно здравеопазване.

За бизнеса това означава, че техните служители имат достъп до висококачествени публични услуги, което подобрява общото качество на живот и работоспособността им. В резултат на тази политика, бизнесът може да се възползва от по-работоспособни и по-образовани служители.

От гледна точка на бизнеса е важно да споменем и, че някои държави предлагат специални данъчни облекчения за определени индустрии или региони. Например, в България има данъчни облекчения за компании, които инвестират в райони с висока безработица. Това е начин правителството да стимулира икономическото развитие в по-слабо развитите региони и да насърчи компаниите да инвестират в страната.

Заключение

Източник: Freepik

От всичко казано, става ясно, че данъчните ставки не са просто допълнителна тежест за бизнеса, а фактор за успех. Те влияят на инвестициите, печалбите и конкурентоспособността. Ниските данъци могат да стимулират растежа, докато високите създават пречки, особено за малките и средни компании.

За да оптимизирате данъчните си задължения и да се възползвате от всички възможности за вашия бизнес, NBProfit.bg ви предлага комплексни данъчно-счетоводни услуги. С нас можете да се фокусирате върху развитието на компанията си, докато ние се грижим за всичко останало!

Ако имате допълнителни въпроси, не се колебайте да се свържете с нашия екип от експерти на NBProfit.bg

Често задавани въпроси

Кои държави от ЕС имат най-високите данъчни ставки върху доходите?

Държави като Дания и Швеция имат едни от най-високите данъчни ставки върху доходите, достигащи до 55-60%.

Има ли данъчни облекчения за бизнеса в страните от ЕС?

Да, има различни форми на данъчни облекчения за бизнеса, с цел стимулиране на икономическия растеж и инвестициите. Например, в много държави се предлагат данъчни стимули за научноизследователска и развойна дейност, както и за инвестиции в нови технологии и възобновяеми източници на енергия.

Какви са данъчните облекчения за научноизследователска и развойна дейност в различните държави от ЕС?

Ставките варират, но в Ирландия например, има кредит за научни изследвания, който може да намали данъчната основа с до 25%.